2010年以來國際商品市場走勢及影響市場變化的因素

一、2010年以來國際商品市場表現

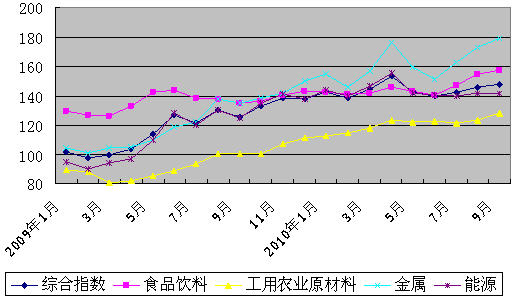

2010年以來,世界經濟整體緩慢復蘇,國際商品市場在2009年下半年強勁反彈的基礎上繼續高位運行。國際貨幣基金組織(IMF)編制的商品 價格指數顯示,2010年9月底國際市場商品價格綜合指數同比上漲17.6%,比年初上漲3.7%,其中非能源類商品價格指數分別上漲23.5%和 12.8%,是價格上漲的主要推動因素;能源類商品同比上漲13.9%,但比年初下降1.2%。在非能源商品中,食品飲料價格指數分別比去年同期和今年初 上漲16.9%和10.6%,工業原材料分別上漲31.1%和15.2%。主要是由于新興經濟體經濟增長迅速、需求旺盛帶動國際商品市場需求回暖,自然災 害影響農業生產、流動性過剩和美元貶值導致資本投機炒作等也是影響國際商品價格變化的重要因素。

與往年相比,2010年以來的國際商品市場出現了顯著變化,原油不再是價格變動的領頭羊,黃金、糧食、鐵礦石等商品的價格波動幅度均超過原油。

1、金價屢創新高。金融危機爆發以來,黃金的避險功能增強,自2009年2季度起,世界黃金儲備由本世紀以來持續下降轉為不斷增加。世界黃金協會公布的數據顯示,2009年9月 -2010年9月,各國央行及國際貨幣基金組織共出售黃金約94.5噸,創1999年央行售金協議簽訂以來最低。儲備需求上升的同時,由于受低利率、美元 貶值和通脹預期影響,黃金的投資需求也明顯增加,金價不斷飆升。9月中下旬,紐約商品交易所金價幾乎每日刷新記錄,目前已突破1300美元/盎司。其他貴 金屬價格也跟風上漲,白銀價格創上世紀70年代以來最高紀錄。

2、糧價近期飆升。2010年以來,主要糧食出口國紛紛遭遇極端天氣和重大自然災害,糧食產量預期下調,全球整體減產格局初顯。俄羅斯及法國、 德國等歐盟國家連續高溫干旱甚至遭受火災,澳大利亞蟲災泛濫,加拿大受暴雨影響,特別是俄政府于8月宣布暫時禁止谷物出口,加劇了國際市場恐慌,3季度以 來國際糧價一度出現暴漲,其中7月份美小麥價格一個月內漲幅達50%以上,帶動其他農產品價格聯動上漲。9月下旬,芝加哥期貨交易所玉米、大豆、小麥價格分別比年初上漲21.1%、5.6%和28.1%。聯合國糧農組織食品價格指數顯示,9月份糧食價格指數比6月份上漲37.8%,受此影響,食品價格綜合指數同比上漲15.8%。

3、鐵礦石價格大幅波動。2010年,維持近40年的鐵礦石年度長協定價機制終止,淡水河谷、力拓、必和必拓三大礦商集體放棄鐵礦石年度定價機 制,轉為季度定價機制,并試圖向與現貨市場掛鉤的指數定價機制發展。在新的定價機制下,鐵礦石價格與市場需求變化聯系更加緊密,價格波動也更為頻繁。今年 以來,鐵礦石售價較去年底已累計上漲170%。為適應這一變化,鋼鐵廠商開始關注通過新興的鐵礦石掉期市場來進行對沖。各交易所也紛紛推出鐵礦石掉期結 算、指數產品及其他衍生產品。預計鐵礦石將成為又一個金融化的大宗商品。

圖1 國際市場商品價格高位運行

(IMF初級產品價格指數,2005年=100)

資料來源:IMF,初級產品價格指數,2010年10月。

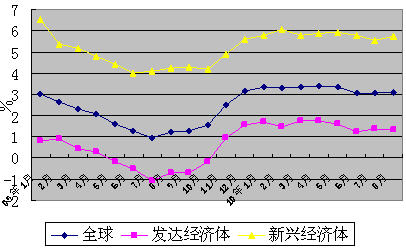

國際市場商品價格持續在高位運行,特別是國際市場糧價和原材料價格大幅上漲,造成新興市場和發展中國家輸入型通脹壓力更大。據IMF報告,2010年以來,新興經濟體廣義通脹率高達5.8%。

圖2 新興經濟體承受更大通脹壓力(廣義通脹率)

資料來源:IMF,世界經濟展望,2010年10月

二、近期影響國際商品市場變化的因素

當前,國際商品市場仍存在較多不確定因素。世界經濟復蘇進程不一、金融體系隱患未除、主要經濟體宏觀調控政策分化明顯、歐洲主權債務危機對市場 的影響是否完全釋放等,將對今后一個時期國際商品市場的變化產生重大影響。此外,美元走勢、國際資本流動等也將對大宗商品價格產生影響。預計2010年四 季度及2011年初,國際商品市場將在高位震蕩,大宗商品價格走勢將因金融屬性強弱程度不同而進一步分化。

今后一段時間,影響國際商品市場變化的主要因素有:

1、世界經濟復蘇前景。盡管發達國家經濟復蘇基礎依然脆弱,世界經濟復蘇勢頭放緩,但由于各國在應對經濟衰退和預防通脹間的政策抉擇更加審慎, 二次探底的風險大大降低,世界經濟總體仍處于復蘇通道。新興經濟體經濟持續強勁增長,成為世界經濟增長的重要推動力,其工業化進程將為大宗商品的需求和價 格提供支撐。

2、金融和貨幣因素。金融危機以來,主要發達國家債務過度擴張,全球金融體系依然脆弱,資本避險需求和投機炒作欲望始終存在,原油、銅等大宗商 品金融屬性越來越強,價格呈長期走高趨勢。美元是國際商品市場主要計價貨幣,其匯率持續貶值必將影響商品價格。同時,隨著美元霸權地位的削弱,黃金、石油等重要戰略資源成為各國儲備多元化的選擇,資金在商品市場與資本市場間的流動速度和規模被進一步放大,不僅可能推高商品價格水平,還會加大波動幅度。

3、主要大宗商品供求狀況。國際大宗商品需求逐步恢復,但供應前景并不樂觀。主要商品供求偏緊,不利天氣、地區沖突等因素都有可能令市場產生不 良預期,從而推高價格。原油消費近年來持續增長,但從上世紀70年代末至今,不僅未發現新的世界性大油田,還有很多油田已過開采峰值。全球銅供應正從過剩 走向短缺,英國商品研究局(CRU)預計2011年全球精銅供應短缺3.8萬噸。受歐洲債務危機和美元貶值影響,各國央行扭轉多年來拋售黃金的做法,不斷 加大黃金儲備,而黃金產量在2001年達到2600噸的高峰后一直穩步下滑,供需缺口逐漸拉大。

表1 2007-2011年國際商品價格走勢

資料來源:EIU,世界商品預測,2010年8月。

注:(1)英國經濟學家智庫(EIU)商品價格指數,以美元計價,1990=100,其中食品飲料占55.6%權重,工業原材料占44.4%權重。

(2)2010年和2011年為預測值。

三、主要商品市場發展前景

農產品 目前全球主要農作物基本保持供需平衡,盡管今年小麥主產國俄羅斯大幅減產,但2010/11年度世界糧食產量仍有望達到有記錄以來的第三高水平,同時由于 庫存水平仍較高,發生糧食危機的可能性不大。目前農產品期貨價格受災害天氣和資金流動等偶發性因素影響明顯,農產品價格將表現為總體穩步上升,其間不斷出 現震蕩調整。(1)小麥。今年以來,小麥主產國俄羅斯遭遇持續高溫和干旱,匈牙利和羅馬尼亞等歐盟國家遭遇持續暴雨,小麥產量大幅下降。據美國農業部 (USDA)9月份報告預計,2010/11年度全球小麥總產量為6.43億噸,較上年度減少5.5%,小麥消費量為6.61億噸,較上年度增長 1.8%,供需明顯出現缺口。不過,由于目前小麥庫存水平較高,因此出現糧食危機導致糧價持續激增的可能性不大。(2)玉米。據USDA報 告,2010/11年度玉米產量為8.26億噸,較上年度增長1.9%。由于飼料小麥供應減少,可能提振對玉米的需求,預計今年玉米總消費量為8.30億 噸,庫存/消費比將降至1995/96年度以來最低。玉米供需出現緊平衡,價格可能溫和上漲。(3)油籽油料。預計2010/11年度全球大豆產量將達 2.55億噸,用量為2.53億噸。其中美國大豆單產和總產預計將創紀錄水平,可部分抵消南美產量下降的影響。油菜籽、花生等產量亦有增加,植物油料供應 較充足。

原油 2010年上半年國際油價在高位波動。一方面,新興經濟體經濟復蘇勢頭強勁,石油需求持續增加。傳統的由發達國家主導的季節性需求模式被改變,據國際能源 機構(IEA)統計,2010年第2季度,全球石油需求首次出現反季節上升,達到每天8660萬桶,高于1季度傳統旺季時每天8600萬桶的需求量。上半 年石油需求同比增長2.7%,是2004年以來增長最快的時期。IEA預計,2010年全年全球石油需求將同比增長1.9%。另一方面,國際石油市場受經 濟預期影響大。4月份經濟形勢好轉時,國際油價飆升至86.84美元/桶的高點,5月份歐債危機爆發后,國際油價又快速跌至68.01美元/桶的年內最 低。目前,世界經濟復蘇基礎仍然脆弱,特別是歐洲債務危機根源未除、美國宏觀經濟依舊疲軟等對國際油價均有負面影響。總體來看,目前油價缺乏大幅上漲動 力,但因各種潛在的突發事件風險和OPEC減產威脅,也不太可能出現暴跌,近期仍難擺脫震蕩走勢。

有色金屬 世界金屬統計局(WBMS)數據顯示,今年以來全球主要金屬供應過剩。前8個月全球鉛市供應過剩1.63萬噸,鋁市過剩43.4萬噸,鋅市過剩25.3萬 噸;鎳市、銅市由去年的供應過剩轉為短缺,分別短缺6.3萬噸和16.1萬噸。盡管總體呈現供過于求,但新興經濟體的旺盛需求和全球范圍內的流動性過剩及 通脹預期推高了金屬期貨價格。至9月末,除鉛價與上年同期大致持平外,其他品種均有較大幅度上漲。銅價突破8000美元/噸,同比上漲30.6%,鋁、 鋅、鎳、錫同比漲幅分別達到23.8%、14.3%、53.6%和40.5%。今后一段時間,受中國、印度等新興經濟體消費增長拉動,以及歐美出臺的新一輪量化寬松政策和經濟刺激政策影響,有色金屬市場有望繼續活躍,供需逐漸趨于平衡或略有短缺。若經濟增長低于預期,銅等金屬期貨價格可能出現震蕩。今年四季度至2011年初,有色金屬市場的總體走勢將是震蕩走強。

紡織纖維及成品 2010年以來,在紡織市場出現原料危機和投資資金追捧的情況下,國際棉價持續走高,創近10年高點。9月中旬,Cotlook A棉價指數突破100,比年初上漲30%。受中國、印度、巴基斯坦、土耳其等主要紡織生產國需求增加影響,全球棉花將繼續呈供不應求格局。據USDA預 計,2010/11年度全球棉花產量為2544.2萬噸,消費量為2631.7萬噸,棉花庫存下降,庫存消費比降至38%,為1994/95年度以來的最 小值。此外,由于印度、巴基斯坦頻頻出臺振興紡織業的政策和限制棉花、棉紗出口的配套政策,市場供應緊張加劇,棉花后市仍將看漲。隨著經濟逐步復蘇,服裝 等日常消費品市場率先回暖,1-8月中國紡織品出口同比增長32.3%,服裝增長19.0%,基本恢復到危機前的水平。紡織服裝行業中下游企業成本負擔加 重,可能引起新一輪漲價。

鋼材2010 年,新興經濟體和發展中國家鋼鐵行業強勁增長,發達國家回升速度較慢,新興市場和發展中國家成為推動全球鋼材市場發展的主要力量。據世界鋼鐵協會統 計,2010年8月,全球粗鋼產量1.13億噸,同比增長4.2%,與2008年8月大致持平,預計2010年全球表觀消費量為12.41億噸,2011 年為13.06億噸。鋼材產量主要由中國、土耳其、伊朗等新興產鋼國增長拉動,美、德、意、日等發達國家鋼鐵生產尚未恢復到危機前水平。至2010年9月 下旬,CRU鋼材價格指數比上年同期上漲13.3%,其中扁平材和長材分別上漲14.7%和10.9%。

隨著鋼材市場復蘇,鐵礦石需求旺盛,不僅價格大幅上漲,定價機制亦發生重大變革。2010年4月,鐵礦石現貨價格一度超過180美元/噸,創兩 年來新高。巨大的利潤誘惑推動礦山新建產能快速擴張,鐵礦石已存在相當高的產能過剩風險。力拓公司預計,四季度鐵礦石價格環比將下降13.3%,其他礦商 也預計價格將下降。

機電產品 在以中國為首的亞洲市場帶動下,全球機械設備市場出現積極跡象,各國下游產業的投資意向增強,未來機械設備市場有望整體回升。德國機械設備制造商協會 (VDMA)數據顯示,德國機械設備產值自2010年3月起開始扭轉下降勢頭實現正增長,7月份增幅超過7%,預計全年將增長6%。日本機床工業協會 (JMTBA)公布的機床訂單數據顯示,2010年1-8月,機床訂單額為6108.9億日元,同比增長185.1%,其中國內訂單和海外訂單分別增長 110.6%和240.6%,海外機床訂單量已接近危機前水平。美國供應管理協會報告顯示,8月份美國制造業連續第13個月擴張,且增速較前月加快。

在不斷推出新產品的刺激下,消費者對個人電腦、手機等消費電子產品的需求明顯增加。受電子產品消費需求強勁及價格上漲等因素帶動,半導體市場有 望在2010年大幅增長。根據iSuppli市場調查公司預測,2010年全球半導體銷售額為3103億美元,同比增長35.1%,創半導體產業有史以來 最大的年度增幅。但目前的高增長是在前兩年衰退基礎上的復蘇,預計今年四季度和2011年將回歸正常的增長態勢,2011年半導體銷售額預計將增長7%。

受購車補貼政策淡出影響,發達國家汽車市場重現低迷。2010年7月全球汽車銷售同比下降6.5%,環比下降7.1%,且下滑趨勢仍在持續。美 國主要汽車廠商銷量均下滑,8月德國新車上牌量同比下降27%,法國下降9.8%,意大利和西班牙分別下降19.3%和24%,均為近20年來最低水平。 亞太地區、南美等新興市場增速也已放緩。節能環保新型汽車成為新的發展方向,美國政府計劃24億美元預算開發電動汽車電池;日本政府計劃耗資1060億日 元開發電動汽車等環保車技術,目標是到2020年將環保汽車普及率提高到20%-50%;歐盟宣布將在電動汽車電池開發領域投資10億美元;韓國政府將推 出針對新能源汽車的各種稅收優惠政策。 2010年上半年造船市場有復蘇跡象,但全球新船訂單量仍持續下降,截止7月末,造船企業手持訂單數已連續23個月下降。中國造船產能增長迅 速,接單量超過韓國成為世界第一。航運市場低迷和船舶新增訂單量持續下滑,致使新船價格同比下跌30-50%,未來兩年船價走勢仍充滿不確定因素。在新船 需求不樂觀、船價處于低位,同時鋼材及其他原材料價格上漲的情況下,造船業面臨較大經營壓力和融資風險。

免責聲明:上文僅代表作者或發布者觀點,與本站無關。本站并無義務對其原創性及內容加以證實。對本文全部或者部分內容(文字或圖片)的真實性、完整性本站不作任何保證或承諾,請讀者參考時自行核實相關內容。本站制作、轉載、同意會員發布上述內容僅出于傳遞更多信息之目的,但不表明本站認可、同意或贊同其觀點。上述內容僅供參考,不構成投資決策之建議;投資者據此操作,風險自擔。如對上述內容有任何異議,請聯系相關作者或與本站站長聯系,本站將盡可能協助處理有關事宜。謝謝訪問與合作! 中鎢在線采集制作.

|